Transfer Pricing dokumentieren,

Nachzahlung vermeiden

RICHTIG

DOKUMENTIEREN

NACHZAHLUNG

VERMEIDEN

RICHTIG

DOKUMENTIEREN

NACHZAHLUNG

VERMEIDEN

Blackbox Verrechnungspreise?

Das Wichtigste im Überblick:

Was sind Verrechnungspreise? Beispiel:

Verrechnungspreise sind die internen Preise, zu denen Unternehmen interne Transaktionen zwischen Konzerngesellschaften abrechnen, beispielsweise der Verkauf von Waren oder Dienstleistungen zwischen Tochtergesellschaften.

Wie werden Verrechnungspreise ermittelt?

Verrechnungspreise werden in der Regel auf Grundlage von Vergleichsmarktpreisen oder anderen anerkannten Methoden wie Kostenplus oder Gewinnaufschlag ermittelt.

Was bedeutet „Verrechnungspreisdokumentation“?

Die Verrechnungspreisdokumentation ist eine Zusammenstellung von Informationen und Unterlagen, die ein Unternehmen zur Dokumentation und Begründung seiner Verrechnungspreise erstellt. Dies soll die Einhaltung von Transfer-Pricing-Vorschriften und die Transparenz gegenüber Steuerbehörden sicherstellen.

Alternativlos bequem und sicher:

das Software-Tool für Transfer Pricing

hsp + adkl

Die Erstellung einer Verrechnungspreisdokumentation in der Praxis erfordert genaue Kenntnisse der gesetzlichen Anforderungen und Verwaltungsgrundsätze. Setzen Sie deshalb von Beginn an auf die führende Transfer-Pricing-Software, die gemeinsam mit Verrechnungspreis-Fachleuten entwickelt wurde: das Tool „Verrechnungspreisdokumentation“ der Opti.Tax-Plattform.

Wir von der hsp aus Hamburg entwickeln Software seit 1991, das Transfer-Pricing-Team der Düsseldorfer Kanzlei ADKL bringt das geballte Verrechnungspreis-Fachwissen mit. Das Ergebnis der Zusammenarbeit: ein einzigartig komfortables, durchdachtes Software-Tool für Ihre Verrechnungspreisdokumentation.

Teil der Opti.Tax-Plattform

JETZT MIT OPTI.TAX

Das Modul „Verrechnungspreisdokumentation“ ist Teil der Opti.Tax-Plattform. Modul bedeutet, dass es sich um ein Software-Tool handelt. Es kann einzeln erworben und genutzt, aber auch mit weiteren Modulen kombiniert werden. Software-Plattform bedeutet, dass alle Module eine gemeinsame Basis nutzen.

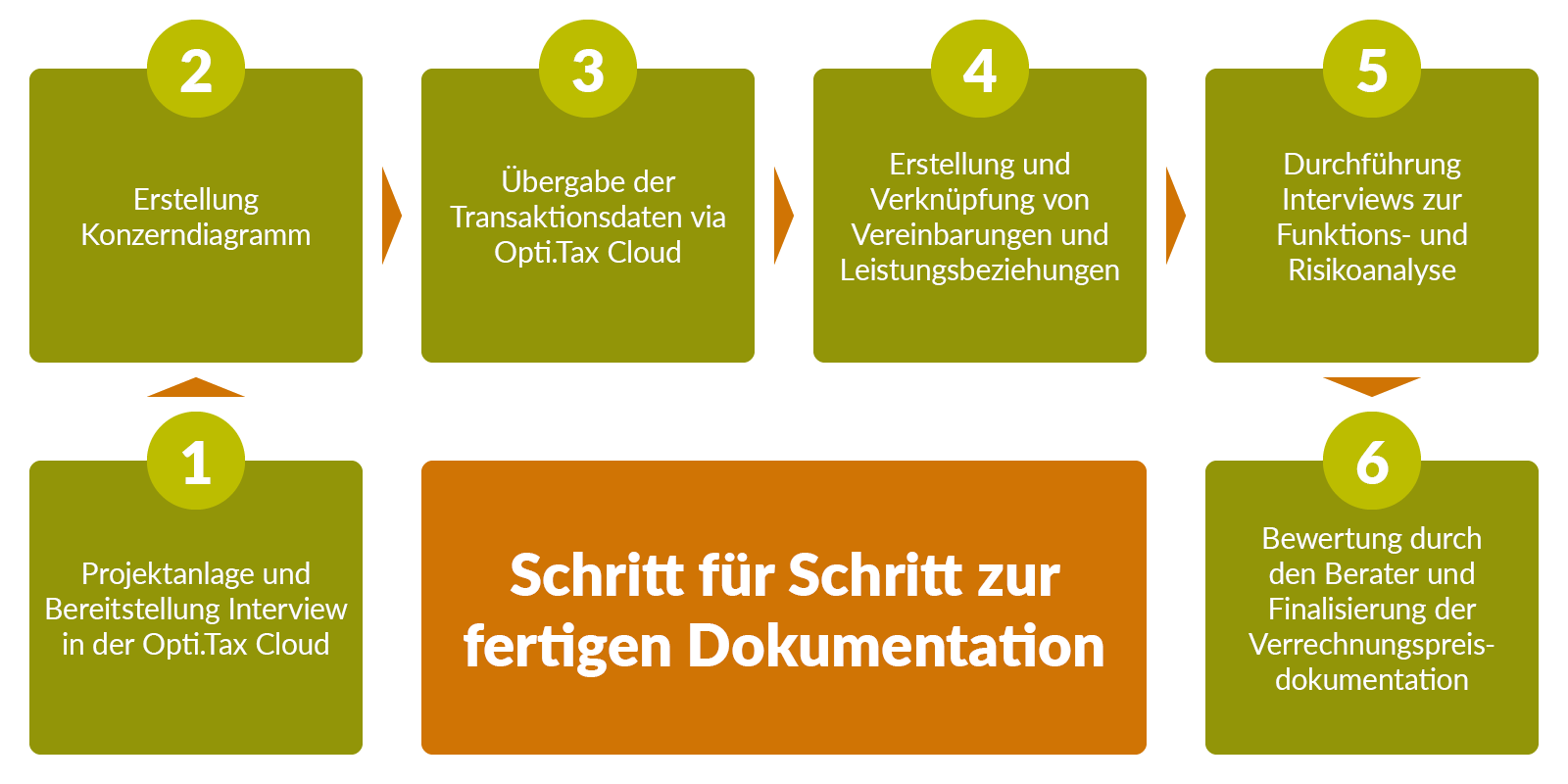

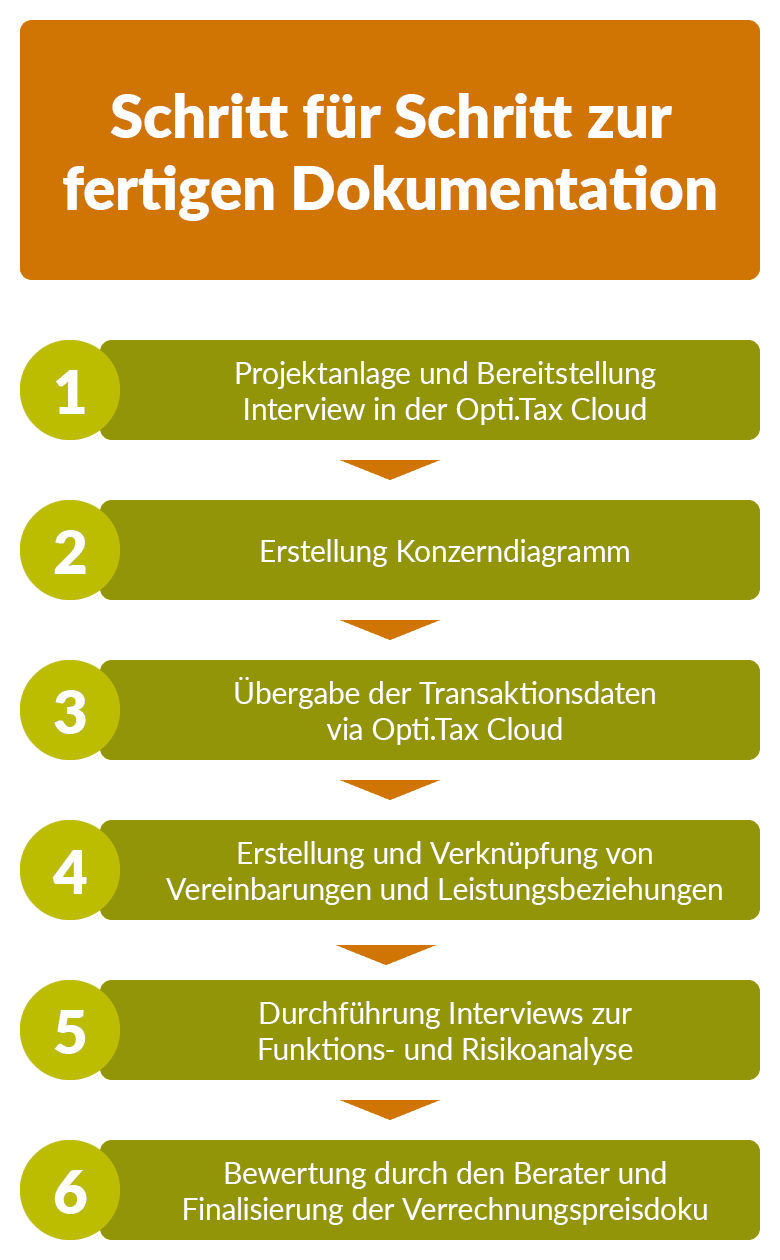

Im Opti.Tax-Modul „Verfahrensdokumentation“ werden Sie schrittweise und strukturiert zur fertigen, vollständigen Dokumentation geführt. Bei jedem Schritt entsteht im Hintergrund automatisch eine Dokumentation der Leistungsbeziehungen und Vereinbarungen. Validierungsregeln sorgen dafür, dass die Software Sie auf fehlende Positionen hinweist. Diese können selbst ausgefüllt oder Dritten zugewiesen werden, beispielsweise dem Mandanten.

Opti.Tax – die Verrechnungspreisdokumentation-Software

Mit Opti.Tax können Sie Verrechnungspreise endlich ganz einfach erfassen: Unsere Taxonomie-Software enthält alles, um die verpflichtende Dokumentation von Verrechnungspreisen vollständig und komfortabel umzusetzen.

Möchten Sie mehr über Opti.Tax erfahren? Kein Problem: In einer persönlichen und interaktiven Live-Demo zeigen wir Ihnen, was Sie erwartet.

Buchen Sie jetzt eine kostenlose, persönliche Live-Demo:

Opti.Tax – die Verrechnungspreis-dokumentation-Software

Mit Opti.Tax können Sie Verrechnungspreise endlich ganz einfach erfassen: Unsere Taxonomie-Software enthält alles, um die verpflichtende Dokumentation von Verrechnungspreisen vollständig und komfortabel umzusetzen.

Möchten Sie mehr über Opti.Tax erfahren? Kein Problem: In einer persönlichen und interaktiven Live-Demo zeigen wir Ihnen, was Sie erwartet.

Buchen Sie jetzt eine kostenlose, persönliche Live-Demo:

Was die Behörden erwarten

Wie der Einstieg gelingt

Wie wir Software entwickeln

Verrechnungspreise: die Fakten

ALLES ZUM THEMA

Was ist eine Verrechnungspreisdokumentation?

Eine Verrechnungspreisdokumentation, auch als Transferpreisdokumentation (engl. „Transfer Pricing Documentation“) bekannt, ist ein wichtiger Bestandteil der steuerlichen Compliance für Unternehmen mit internationalen Geschäftsbeziehungen. Sie dient dazu, die angemessenen Verrechnungspreise für die zwischen verbundenen Unternehmen getätigten Geschäfte nachzuweisen.

Verrechnungspreise sind die Preise, zu denen Geschäfte zwischen verbundenen Unternehmen (z. B. Tochtergesellschaften) abgewickelt werden. Sie müssen angemessen sein, also realistisch und nachvollziehbar. Dies soll sicherstellen, dass die Gewinne fair unter den verbundenen Unternehmen verteilt werden. Andernfalls könnten Unternehmen durch die künstliche Verschiebung von Gewinnen Steuern vermeiden.

Die Verrechnungspreisdokumentation muss bestimmte Informationen enthalten

Eine Verrechnungspreisdokumentation enthält detaillierte Informationen über die Geschäftsbeziehungen zwischen den verbundenen Unternehmen, die Art der Geschäfte, die durchgeführt werden, und die angemessenen Verrechnungspreise. Sie sollte auch die Methode enthalten, die verwendet wurde, um die angemessenen Verrechnungspreise zu bestimmen, sowie die Unterlagen, die zur Unterstützung dieser Methode verwendet wurden.

Es gibt verschiedene Methoden, um die angemessenen Verrechnungspreise zu bestimmen, darunter die Vergleichspreismethode, die Ertragseinbußenmethode und die Transaktionsmethode. Die Wahl der Methode hängt von der Art der Geschäfte und der Verfügbarkeit von vergleichbaren Daten ab.

International tätige Unternehmen stehen in der Pflicht, Verrechnungspreise zu dokumentieren

Es ist wichtig zu beachten, dass die Transferpreisdokumentation nicht nur für die steuerlichen Zwecke erstellt wird. Sie dient auch als Nachweis für die Finanzbehörden, dass die angemessenen Verrechnungspreise verwendet wurden. Unternehmen müssen daher sicherstellen, dass ihre Verrechnungspreisdokumentation korrekt und vollständig ist, um potenzielle steuerliche Risiken zu vermeiden.

In einigen Ländern gibt es gesetzliche Anforderungen an die Erstellung und Aufbewahrung von Verrechnungspreisdokumentationen. Unternehmen müssen sich an diese Anforderungen halten. Es ist daher wichtig, sich über die geltenden gesetzlichen Anforderungen in den Ländern, in denen das Unternehmen tätig ist, separat zu informieren.

Wer muss eine Verrechnungspreisdokumentation erstellen?

Eine Verrechnungspreisdokumentation muss von Unternehmen erstellt und aufbewahrt werden, die grenzübergreifende Geschäfte mit verbundenen Unternehmen tätigen. Verbundene Unternehmen sind Unternehmen, die miteinander in einer wirtschaftlichen Abhängigkeit stehen, wie zum Beispiel Tochtergesellschaften, Schwestergesellschaften oder Unternehmen, die von ein und demselben Eigentümer kontrolliert werden.

In der Regel müssen Unternehmen, die nach dem Handelsgesetzbuch (HGB) oder dem Publizitätsgesetz (PublG) registriert sind, eine Verrechnungspreisdokumentation erstellen und aufbewahren. Diese Unternehmen sind in der Regel Unternehmen mit einer gewissen Größe und komplexen Geschäftsstrukturen.

Es gibt weitere Fälle, in denen eine Verrechnungspreisdokumentation erforderlich ist

Manchmal müssen auch kleinere Unternehmen oder Personengesellschaften eine Transferpreisdokumentation erstellen, wenn sie Geschäfte mit verbundenen Unternehmen tätigen. Zusätzlich sollten Sie beachten, dass eine Verrechnungspreisdokumentation in manchen Fällen auch für die Rechtswirksamkeit bestimmter Handlungen erforderlich ist, beispielsweise bei der Gründung einer GmbH oder bei Änderungen im Handelsregister.

Was ist eine Verrechnungspreis-dokumentation?

Eine Verrechnungspreisdokumentation, auch als Transferpreisdokumentation („Transfer Pricing Documentation“) bekannt, ist ein wichtiger Bestandteil der steuerlichen Compliance für Unternehmen mit internationalen Geschäftsbeziehungen. Sie dient dazu, die angemessenen Verrechnungspreise für die zwischen verbundenen Unternehmen getätigten Geschäfte nachzuweisen.

Verrechnungspreise sind die Preise, zu denen Geschäfte zwischen verbundenen Unternehmen (z.B. Tochtergesellschaften) abgewickelt werden. Sie müssen angemessen sein, um sicherzustellen, dass die Gewinne fair unter den verbundenen Unternehmen verteilt werden und dass keine Steuervermeidung stattfindet.

Eine Verrechnungspreisdokumentation enthält detaillierte Informationen über die Geschäftsbeziehungen zwischen den verbundenen Unternehmen, die Art der Geschäfte, die durchgeführt werden, und die angemessenen Verrechnungspreise. Sie sollte auch die Methode enthalten, die verwendet wurde, um die angemessenen Verrechnungspreise zu bestimmen, sowie die Unterlagen, die zur Unterstützung dieser Methode verwendet wurden.

Es gibt verschiedene Methoden, um die angemessenen Verrechnungspreise zu bestimmen, darunter die Vergleichspreismethode, die Ertragseinbußenmethode und die Transaktionsmethode. Die Wahl der Methode hängt von der Art der Geschäfte und der Verfügbarkeit von vergleichbaren Daten ab.

Es ist wichtig zu beachten, dass die Transferpreisdokumentation nicht nur für die steuerlichen Zwecke erstellt wird, sondern auch als Nachweis für die Finanzbehörden dient, dass die angemessenen Verrechnungspreise verwendet wurden. Unternehmen müssen daher sicherstellen, dass ihre Verrechnungspreisdokumentation korrekt und vollständig ist, um potenzielle steuerliche Risiken zu vermeiden.

In einigen Ländern gibt es gesetzliche Anforderungen an die Erstellung und Aufbewahrung von Verrechnungspreisdokumentationen, und Unternehmen müssen sich an diese Anforderungen halten. Es ist daher wichtig, sich über die geltenden gesetzlichen Anforderungen in den Ländern, in denen das Unternehmen tätig ist, separat zu informieren.

Wer muss eine Verrechnungspreis-dokumentation erstellen?

Eine Verrechnungspreisdokumentation müssen Unternehmen erstellen und aufbewahren, die Geschäfte mit verbundenen Unternehmen tätigen. Verbundene Unternehmen sind Unternehmen, die miteinander in einer wirtschaftlichen Abhängigkeit stehen, wie zum Beispiel Tochtergesellschaften, Schwestergesellschaften oder Unternehmen, die von ein und demselben Eigentümer kontrolliert werden.

In der Regel müssen Unternehmen, die nach dem Handelsgesetzbuch (HGB) oder dem Publizitätsgesetz (PublG) registriert sind, eine Verrechnungspreisdokumentation erstellen und aufbewahren. Diese Unternehmen sind in der Regel Unternehmen mit einer gewissen Größe und komplexen Geschäftsstrukturen.

Es gibt jedoch auch Fälle, in denen kleinere Unternehmen oder Personengesellschaften eine Transferpreisdokumentation erstellen müssen, wenn sie Geschäfte mit verbundenen Unternehmen tätigen.

Es ist auch zu beachten, dass eine Verrechnungspreisdokumentation in manchen Fällen auch für Rechtswirksamkeit bestimmter Handlungen erforderlich ist, beispielsweise bei der Gründung einer GmbH oder bei Änderungen im Handelsregister.